长沙正规网站建设哪家便宜(信贷增长)信贷增长乏力,

文/解运亮、麦麟玥信达证券宏观团队核心观点6月社融或仍有政府债的支撑5月社融存量同比回升主要靠政府债支撑,一是5月专项债和国债发行提速,这与5月财政存款同比多增相互印证;二是政府债到期规模偏低展望来看,我们认为政府部门信用大概率继续扩张,6月份政府债对社融的支撑或还会存在。

一是新增专项债发行或还会进一步提速二是跟踪数据显示,相比5月,6月的国债发行规模易增难减,我们认为,6月国债发行规模或不低于5月当前信贷结构有待进一步改善我们在前期报告里面已经指出,央行的思维可能已经发生转变,我们要习惯信贷的低增,所以5月信贷同比增速继续下滑、创历史新低,对此我们并不意外。

我们认为,信贷增速“换挡”以后,现在的信贷结构还有待进一步改善首先,信贷结构中,票据充量现象仍非常明显其次,中长期企业贷款同比少增较明显不仅如此,5月制造业中长期贷款余额在各项贷款的比重也仍为5.4%,未进一步提升。

未来要逐步淡化对金融总量指标的关注我们认为,央行的思维可能已经改变,不再追求信贷高增,更多是盘活存量、优化结构,因此未来要逐步淡化对金融总量指标的关注,提高对结构的关注度近期存款和贷款等总量数据都有受到主动“挤水分”的影响,如M1、M2回落,贷款余额同比增速继续下滑。

在这种情况下,结构性指标的意义可能更大,总量指标的指导意义或已经被弱化风险因素:国内政策力度不及预期,美联储超预期紧缩,地缘政治风险等正文一、6月社融或仍有政府债的支撑从总量来看,社融存量同比回升主要靠政府债支撑。

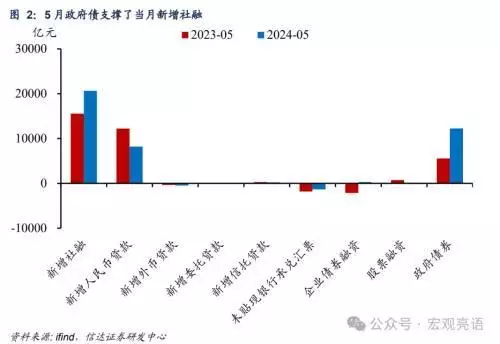

5月社融存量从8.3%上升至8.4%,5月新增社融当月同比多增5088亿元,社融同比多增主要是政府债和企业债的贡献,尤其是政府债同比多增了6695亿元(图2)5月政府债能支撑社融同比多增,一是5月专项债和国债发行提速,今年5月专项债发行明显提速,比去年同期多增2446亿元,这与5月财政存款同比多增相互印证。

二是政府债到期规模偏低目前,5月专项债发行提速后,前5个月发行进度仍然落后于去年同期。

广告38岁女领导的生活日记曝光,解密职场有多内涵,令人头皮发麻×

展望来看,我们认为政府部门信用大概率继续扩张,6月份政府债对社融的支撑或还会存在一是新增专项债发行或还会进一步提速今年年初专项债发行进度偏慢,一方面是以往年度为应对疫情冲击等特殊因素影响,加大年初发行规模;另一方面也与地方项目建设资金需求、冬春季节施工条件、债券市场利率等因素相关。

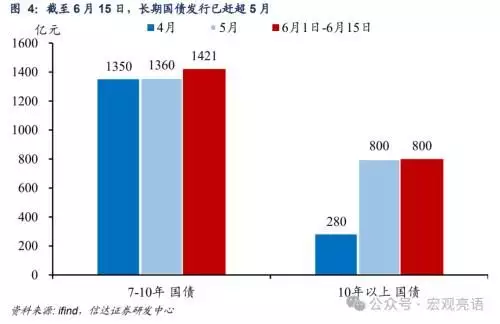

目前正在准备专项债项目,中央政治局会议也指出要加快专项债发行使用进度,我们认为当前新增专项债发行可能还会进一步提速二是6月国债发行规模或不低于5月中央决定从今年开始,今后几年连续发行超长期特别国债,并于今年5月起落地首发,而国债发行对政府债的贡献已体现在5月数据中。

7-10年、10年以上的长期国债在国债发行规模中的占比已经从4月的12.44%和2.57%提升到5月的13.58%和7.99%截至6月15日,6月上半月的时间里国债发行规模已经超整个5月的80%,7-10年、10年以上的国债更是赶超5月水平。

根据今年超长期特别国债的发行安排,后续6-11月均有发行计划,我们认为,相比5月,6月的国债发行规模易增难减

广告因为得到美女欣赏,改变了他的人生轨迹…×二、当前信贷结构有待进一步改善我们在前期报告里面已经指出(见《我们需要习惯信贷的低增》),央行的思维可能已经发生转变,我们要习惯信贷的低增,所以5月信贷同比增速继续下滑、创历史新低,对此我们并不意外。

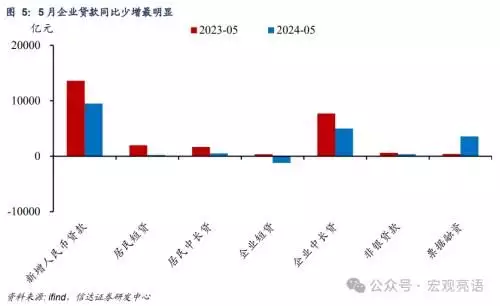

我们认为,信贷增速“换挡”以后,现在的信贷结构还有待进一步改善第一,信贷结构中,票据充量现象仍非常明显5月实体信贷结构中,居民、企业、非银贷款都出现不同程度的同比少增,但是票据充量现象仍非常明显实际上,如果没有票据融资充量,新增人民币贷款可能下滑更多。

第二,中长期企业贷款同比少增较明显信贷结构中,下滑最明显的就是企业中长贷款5月末,制造业中长期贷款余额为13.55万亿元,同比增长21.8%,其中,高技术制造业中长期贷款余额同比增长22.7%;高新技术企业、专精特新企业、科技型中小企业贷款余额分别同比增长11.6%、15.9%、19.2%,较2月末的增速数据出现回落。

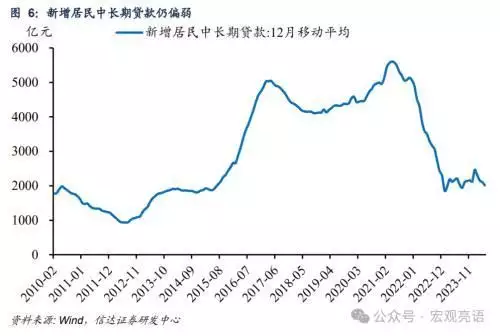

不仅如此,制造业中长期贷款余额在各项贷款的比重也仍为5.4%,未能较2月进一步提升不仅如此,居民中长期贷款的弱势已经维持很久进入5月后,30城商品房成交面积一直弱于2023年的同期水平,甚至弱于2020-2022年,居民中长贷也由于一直处于偏弱的水平。

三、未来要逐步淡化对金融总量指标的关注我们认为,央行的思维可能已经改变,不再追求信贷高增,更多是盘活存量、优化结构,因此未来要逐步淡化对金融总量指标的关注,提高对结构的关注度近期存款和贷款数据都有受到主动“挤水分”的影响。

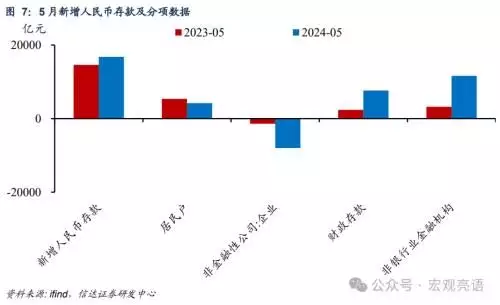

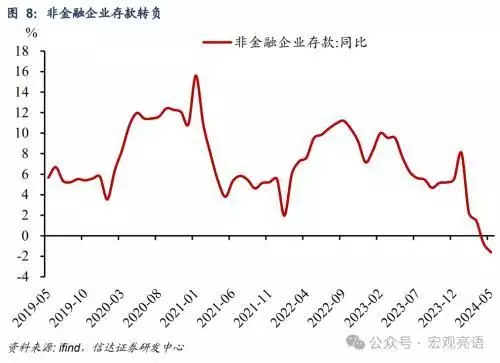

1)M1和M2的回落或都有受到手工补息叫停和金融数据挤水分的影响5月M1同比增速由-1.4%进一步下降至-4.2%;M2同比增速也从7.2%进一步下降到7.0%实际上居民和企业存款都在减少,尤其是企业存款。

细分来看,企业活期存款则继续为近几年同期的最低2)贷款余额同比增速也继续创历史新低。在这种情况下,结构性指标的意义可能更大,总量指标的指导意义或已经被弱化。

本文源自报告:《信贷低增仍将是常态 》发布报告机构:信达证券研究开发中心本文源自券商研报精选